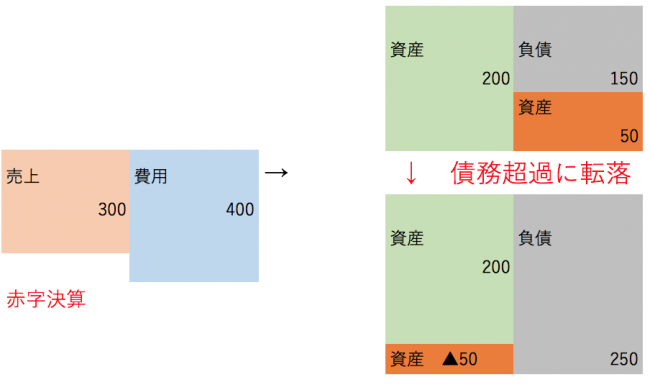

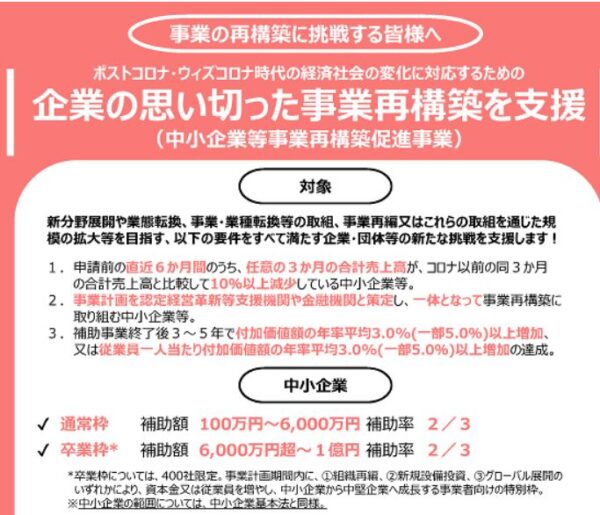

会社の赤字は良くないし、債務超過(純資産がマイナス)なんてもっての他、とサラリーマン時代は思っていました。実際に会社の決算書を見せてもらう立場になると、そうでもないです。

↑極端ですが、債務超過(負債が資産を上回る)に転落するケースです

手元現金の重要性

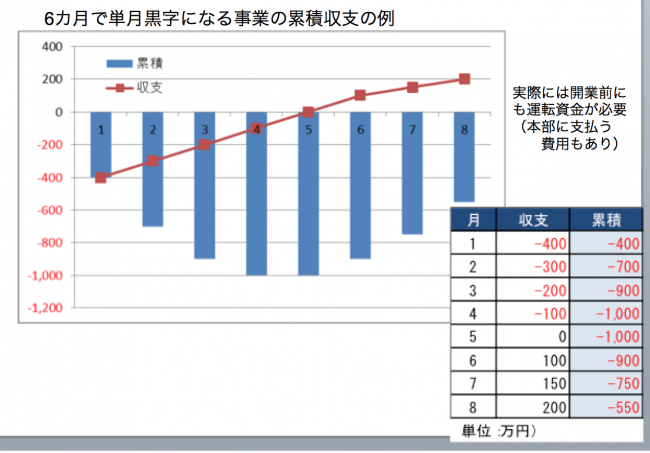

手元に現金がないと商売が成り立たなくなります。従業員への給料、外部への支払いが滞ってしまうからです。給料遅延ということになれば、従業員は動揺するでしょうし、外部に支払いをしなかったら信用を大きく損ねてしまいます。

支払わなくて良いのは経営者への給料くらいでしょうか。それにしても、給料の額に比例して社会保険の支払い義務がありますので、そちらは支払わないとなりません。

赤字や債務超過は大丈夫なのか

一般的に赤字(売上を費用が上回っている状態)を計上するのは良いことではありません。赤字が続けば、資本金を食いつぶしてしまって、理屈上は手元の資産よりも借入が上回る債務超過の状態に陥ります。

ただ、多くの中小企業は赤字であっても、それほど問題視していません。実際は、税金の額を低く抑えることができたと解釈する面もあります。

赤字が続いて債務超過になっても、手元現金があれば経営ができなくなるということはありません。

どうして債務超過が問題にならないのか

前にも述べたように、債務超過は資産の額を借入が上回った状態です。会社設立時の元手が現金であったり固定資産になったりして資産になりますが、それらの評価を借入が上回ってしまいます。

債務超過が問題になるのは、外部に対する信用がなくなることです。具体的には、資金調達ができなくなり、経営が行き詰まることです。

しかし、多くの会社では債務超過になっただけでは資金調達が行き詰まることはありません。債務超過になっても、金融機関から借入できるケースが多いからです。

金融機関との信頼関係を作っておく

債務超過の会社がいきなり金融機関に行って、経営に困っているからお金を貸して欲しいとお願いしても門前払いになります。しかし、債務超過になるまでに金融機関からの借入と返済の実績を作っておくと、急に借入が困難になるわけではありません。

零細の中小企業になると、通常は信用保証協会付の融資を受けるのが通常であり、金融機関は保証付きなら良いという判断になります。

銀行は雨になると傘を取り上げる

金融機関は「貸し渋り」「貸しはがし」「雨になると傘を取り上げる」等と批判されることがあります。これは、財務状況が良くない会社に対しても融資する方針だったのが、不良債権は引き上げるという方針に変わることがあるからです。

多くの会社が債務超過になっても困らないのは金融機関が資金繰りを助けてくれるからです。しかし、いつまでも債務超過ではダメです。たまに赤字が出てしまうのは仕方ないですが、きちんと黒字を出してある程度の内部留保を出していきましょう。

=====

私、山下哲博は店舗ビジネスの発展支援と資金調達サポートを強みとする、小規模事業者向けのビジネスコンサルタントです。

・補助金や事業計画のサポート

・売上増加につながるご支援

難しいことを分かりやすく、経営者の右腕になるべく帆走型のサポートを行っています。

最後までお読みいただきまして、ありがとうございました。

あとがき

会社員時代に父の会社が毎期赤字で債務超過になっているのが不思議でした。また、多くの中小零細企業は赤字なのですが、それは異常が平常になっているだけです。