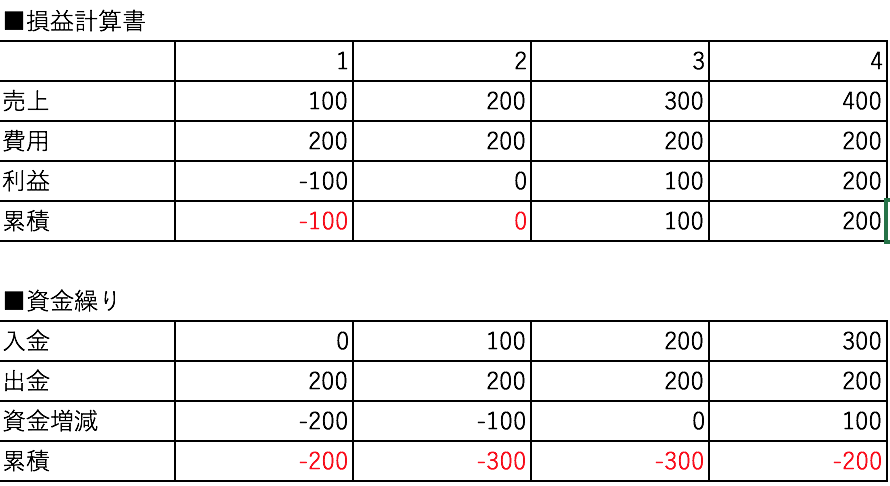

5年連続の赤字で積もった累積赤字が4000万円、銀行から借り入れをしたいという相談を受けました。正直言って、それは無理な相談で、他の手段を使うしかありません。

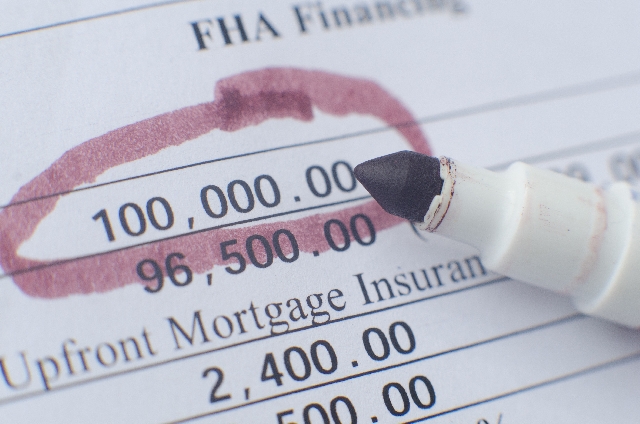

銀行借入について

中小企業の資金調達といえば、真っ先に思いつくのは銀行からの借り入れ。日本政策金融公庫もありますので、小規模の事業者であっても政策的に借り入れやすい環境にはなっています。

ただ、銀行借入は創業の時を除いては、事業が順調な時にしか使えません。「晴れているときは傘(貸出)を出し、雨が降ったら傘を引っ込める」と言われていますが、貸した分が確実に帰ってくるという判断ができないと融資はしてくれません。

銀行以外の調達手段

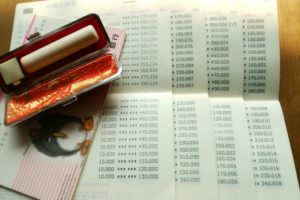

銀行以外であれば、知人・友人から借りるという手段もありますが、調達できる額には限りがあります。大企業であれば、社債を発行できますが、中小企業が保証したところで信用できるものでないので、買い手がありません。

最近広がってきているのはクラウドファンディングです。事業を応援してくれる方にリターンを約束して資金面での応援をしてもらいます。映画では「この世界の片隅に」というアニメ作品がクラウドファンディングで資金を集めて映画制作につながりました。他にも、南部美人という酒蔵が限定醸造のお酒と引き替えに資金を集めていました。

クラウドでなくてもファンドはありまして、いわゆるベンチャーキャピタルだったり、政府や金融機関が作るファンドなどもあります。こちらは、品物では済まずに資本参加してきて、最終的には売り抜けますので、経営にも口を出してきます。

ファンドのメリットとデメリット

ファンドからの出資はすぐに返す必要がないという点がメリットです。また、銀行融資だと赤字が続いていたら断られてしまいますが、事業が有望であれば出資してくれる可能性が有る点もメリットです。

しかし、ファンドはリスクを引き受ける分のリターンを求めてきます。有望な事業であったり、新商品のリリースに合わせて出資をしてくれますので、事業計画は収益の急拡大になっているはずで、実績が出なければ経営陣を追い込んできます。それがデメリットともいえると思います。

青色発光ダイオード開発事業者の場合

以前、取材で伺ったことがあったのですが、出資を受けて3年後くらいからファンドが計画に対する遅れをつついてくるようになったようです。最終的には会社を乗っ取られそうになり、何とか経営権を維持できたとのことですが、ファンドとの争いで開発が遅れたと経営者がこぼしていました。

取材に行ったときは出資を受けて9年目でして、事業計画が当初予定より4年遅れで進行しているとのことでした。ファンドからは大きなプレッシャーもあったとは思いますが、銀行借入であれば返済不履行で期限の利益を損ない、資金面でとっくに行き詰まってしまいます。この場合はファンドからの調達で良かったのでしょう。

技術開発だったり、製品開発だったり、最初に大きな投資が必要になる案件については、銀行借入以外の手段を考えざるを得ません。先の長い計画が必要になりますので、事前に第三者のアドバイスを受けた方が良いです。ご興味がありましたらお問い合わせください。

◆自己紹介

私、山下哲博は、これから創業する方、少人数でビジネスをされている方に特化したビジネスコンサルタント(中小企業診断士)です。

・これから創業したい

・ひとりビジネス〜3,4名程度の事業主で相談相手が欲しい

・フランチャイズに加盟してみようかと考えている

こんな方に役立つよう、自分の仕事の中からヒントになるものが有ればよいとブログを書いています。

あとがき

ここに来て再び暑くなってきました。ビールが美味しくて体重が増えてしまいました。