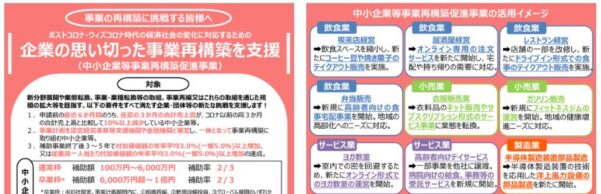

サービス業の事業者さんの資金繰りについて相談に乗っています。幸い業績は上向いているとのことですが、入金にはしばらく時間がかかります。

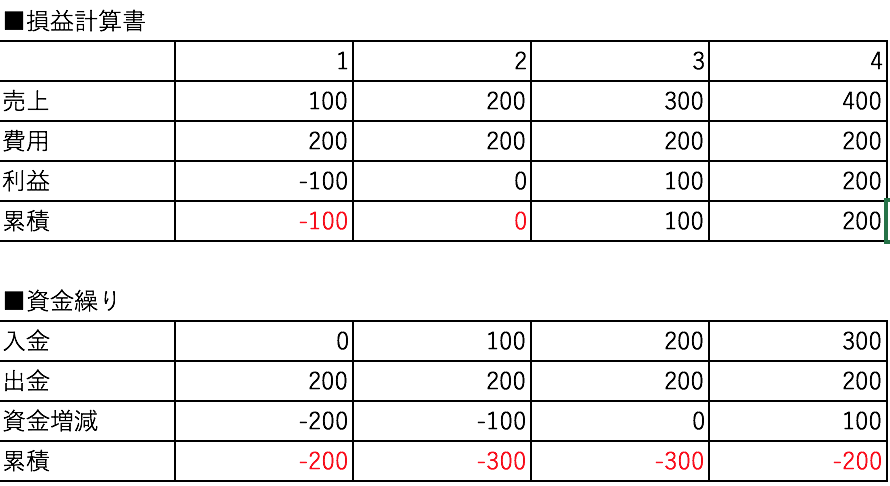

↑損益計算と資金繰りの違い(極端な例です)

資金繰りと損益計算書の違い

損益計算書では、「利益=売上−費用」ですが、これは帳簿上のことです。

実際には、この通りにはいかず、売上は1ヶ月か2ヶ月くらい遅れて入金されてきますが、費用はすぐにでも払わなくてはならないからです。

資金繰り上は「現金残高=前月残高+入金−出金」になります。

資金を確保するために銀行で借りる

売上が入ってくることは分かっているので、当座の支払いをやりくりするためにお金を借りるのは一般的なことで、多くの会社がやられています。自分もお金を借りていますし、多くの会社は創業時に借りていると思います。

まして、この低金利ですので、借りて置いた方が得だという考え方も成り立ちます。

銀行からの借り入れには限度がある

ただ、銀行から借りるのも良いのですが、無限大に借りることができるものではありません。通常、中小企業の場合は、日本政策金融公庫か信用保証協会付けで借りるのが一般的ですので、両方から借りられるだけ借りると、その次は難しくなってきます。

その次はノンバンクなどが選択肢に入ってきます。

リスクを抱える融資は金利が高くなる

借入の額が多すぎて、前述の信用保証協会の枠を使い切っている場合には、高い金利の借入しか選択肢がなくなってきます。金融機関は事業が破綻してしまう場合に備えて、リスクを取る代わりに金利を高く設定するからです。

ただ、極端な例ですが、収益率が10%のビジネスに対し、15%でお金を借りても返済は困難です。ここまで金利が高くなくても、この低金利の時代に金融機関から4%の利息で追加融資を受けるケースも出ています。

借入の返済を止めるという選択肢

銀行からの借り入れが多額になっていて、更に追加で借りないと資金が回らない場合の選択肢として、銀行に条件変更を申し出ることもできます。

本来は月々、元本と金利を返済していかないとならないのですが、元本返済を止めてもらって、金利だけの返済にしてもらうのです。もちろん、これは借入契約に反することであり、分割して返済する権利「期限の利益」を損なう可能性もあります。

ただ、信用保証協会の枠を使い切っている場合は、借りられても少額になりますし、金利も高くなります。その場合は返済を止めることで、一時的に資金繰りが楽になるのです。

ケース

毎月の返済が650万円(うち、金利が150万円)の場合、元本返済を半年止めてもらえれば、元本返済の6ヶ月分(500万円×6)である3,000万円分の資金を確保したのと同じ効果があります。

追加で1,000万円を高金利で借りるよりも、資金繰り上は有利です。

ただ、一度条件変更をやってしまうと、金融機関からの信用がなくなりますので、追加融資はしばらく受けられなくなります。正常に返済が再開してから最低1年位は他からの融資を受けずに頑張らなくてはならないでしょう。

ただ、売上が回復するなど、将来の見込みが立つ時には検討の余地有りです。

事業はヒット商品が出たり、新しく店舗を出したりと、調子の良いときほど資金面で苦しくなるときがあります。また、経営を立て直している時に、資金面がネックになる局面も出てきます。

そんな時は専門家を入れて資金繰りの計算をして、最適な解決方法を探ることをお勧めします。資金繰りをきっちり計算すれば、追加借入よりも返済を止めて頑張るという選択肢も見えてきます

=====

私、山下哲博は店舗ビジネスの発展支援と資金調達サポートを強みとする、小規模事業者向けのビジネスコンサルタントです。

・補助金や事業計画のサポート

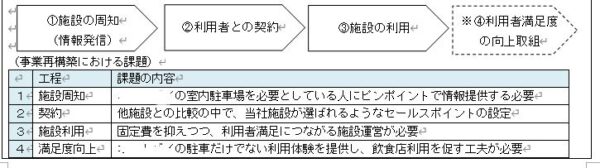

・売上増加につながるご支援

難しいことを分かりやすく、経営者の右腕になるべく帆走型のサポートを行っています。

最後までお読みいただきまして、ありがとうございました。

あとがき

梅雨に入ってしまうと自転車は封印です。残念。